아파트 중도금 대출 입주시 담보대출 전환 한도와 자격

분양에 당첨이 되더라도 고민인 게 바로 중도금과 잔금을 어떻게 치를 것인가입니다. 계약금이야 어차피 10%밖에 되지 않으니까 어떻게든 있는 돈 없는 돈 끌어다가 계약금을 치를 수는 있겠습니다.

문제는 중도금과 잔금입니다. 하지만 너무 걱정할 것 없습니다. 요즘같이 아파트 가격과 분양가격 차이가 큰 경우에는 잔금을 납부하는 시기가 되면 주택담보대출로 전환할때 한도가 더 많이 나오기 때문입니다.

이 제도에 대해서 잘 모르시는 분들이라면 아파트 분양과 재무 계획을 제대로 세울 수 없습니다. 자세히 알아보도록 하겠습니다.

아파트 중도금 대출이란?

예를들어서 내가 무주택자인데 운 좋게 수도권에 5억 원짜리 아파트 1채를 분양받았다고 가정해봅시다. 기쁨도 잠시 어떻게 돈을 마련해야 할까 머리를 굴려보기 시작합니다.

아파트 분양을 받게되면 처음에는 10%를 계약금으로 내게 됩니다. 일부 시행사나 엄청나게 인기가 많은 지역의 아파트의 경우에는 20%를 계약금으로 받는 곳도 종종 있습니다. 계약금은 내가 가진 현금으로 해야 합니다.

그리고 60%를 중도금으로 지불해야합니다. 중도금은 10%씩 총 6회에 걸쳐서 지불하게 되는데 보통 계약금 지불 이후 4~5개월에 나눠서 입주 전까지 지불하게 됩니다.

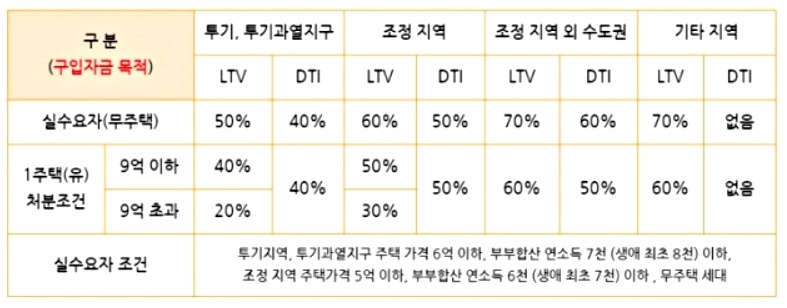

중도금은 대출이 가능합니다. 정부의 주택담보대출규제를 마찬가지로 적용받습니다. 투기지역이나 투기과열지구는 유주택자의 경우는 분양가의 40%까지만 나오고 무주택자는 50%까지 나오게 됩니다. 조정지역은 그나마 10%씩 더 완화되어서 무주택자는 60% 전액 다 나오게 됩니다.

그리고 입주와 동시에 잔금을 치루게 되는데 이때 30%의 돈을 내야 합니다. 아파트 분양가가 5억 원이라고 한다면 잔금은 1억 5천만 원을 준비해야 합니다. 그런데 그렇게 큰 목돈을 가지고 있는 사람은 거의 없죠.

입주 시 담보대출 전환

입주 시 잔금을 치루어야 할 때 주택담보대출을 받아서 중도금 대출도 대환 하고, 나머지 잔금도 치르는 경우가 대다수입니다. 정말 현금부자라고 한다면 집을 현금으로 사겠지만 보통 일반적인 직장인이 그렇게 큰돈을 모으기란 쉽지 않습니다.

입주 시 주택담보대출을 받을 때 선택사항이 3가지 정도가 있습니다.

첫 번째는 정부에서 지원하는 무주택자 서민지원 주택담보대출을 받는 것입니다. 한국 주택금융공사나, 주택도시 기금에서 운영하는 보금자리론이나 내집마련 디딤돌 대출입니다. 일반적인 시중은행의 금리보다 더 저렴한 조건으로 이용이 가능하고, 고정금리 상품도 취급하고 있습니다.

자격조건은 좀 까다로운 편인데 무주택자여야만 하며, 소득조건과 자산기준도 보게 됩니다. 자세한 내용은 아래 참고하시기 바랍니다.

두 번째는 입주 시행사에서 추천하는 집단 주택담보대출을 받는 것입니다. 보통 어느 은행이 이미 지정되어 있고 단체적으로 많은 대출을 받기 때문에 개인이 받는 것보다 조금 더 좋은 조건으로 해주는 경우가 대다수입니다.

세 번째는 개인적으로 주택담보대출을 알아보는 방식입니다. 본인이 안정적인 직장인 공무원이나 교사 군인이라면 이와 관련된 좋은 조건의 주택담보대출이 있습니다. 아니면 앞서 살펴본 첫 번째와 두 번째 주택담보대출의 자격조건이 안돼서 개인적인 주택담보 대출로 전환하는 경우도 있습니다.

중도금대출한도 VS 주택담보대출 한도

앞서 중도금대출 한도는 분양가의 40~60%까지 밖에 나오지 않습니다. 그런데 주택담보대출로 전환대출을 받게 된다면 중도금 대출보다 더 많은 한도로 대출을 받을 수 있게 됩니다.

그 이유는 바로 "분양가"와 "아파트시세"의 차이 현상 때문입니다. 일반적으로 인기가 많은 지역의 경우에는 분양가보다 아파트 시세가 훨씬 높게 책정이 됩니다.

| 구분 | 분양시 | 입주시 |

| 평가금액 | 5억원 | 7억원 (예상) |

| 대출가능금액 | 40~70% = 2억~3억5천 | 40~70% = 2억8천~4억9천 |

분명히 분양받을때는 5억이었는데 아파트가 준공되기 전부터 프리미엄이 1억씩 붙더니, 준공되고 나니까 7억이 된 겁니다. 이런 경우는 주변에서 아주 흔하게 볼 수 있습니다.

그래서 중도금 대출받을때에는 분양가 5억을 기준으로 LTV50% 2억 5천만 원까지 중도금 대출이 나왔는데, 주택담보대출을 받게 되니 아파트 KB시세가 7억이기에 LTV50%를 적용받아서 3억 5천만 원까지 주택담보대출이 나오는 겁니다.

그래서 결론적으로는 아파트를 구매할때 5천만 원을 계약금으로 내고, 나머지 중도금은 대출받다가 중간에 주택담보대출로 갈아타게 되었을 때 3억 5천만 원을 주택담보대출로 받아서, 잔금을 치르는 시점에는 1억 원이 있으면 잔금을 치를 수 있게 되는 겁니다.

무리한 예산계획, 망할 수도 있다

문제가 있습니다. 이건 어디까지나 준공되고나서 분양가보다 훨씬 더 아파트 가격이 올랐을 때의 이야기입니다. 문제는 분양가보다 가격이 오르지 않거나, 반대로 오히려 가격이 떨어질 수도 있다는 것입니다.

애초에 가격이 오를걸 생각하면서 예산계획을 짜다보면 나중에 잔금을 치루어야 하는데 잔금이 부족해서 큰 문제가 생길 수도 있습니다.

항상 부동산시장이 오르기만 하던 건 아니기 때문입니다. 생각해보면 2009년부터 2016년까지는 부동산 시장에 미분양 물량도 많았고, 또 분양을 받아도 마이너스 피가 붙으면서 깡통전세, 깡통 분양권이라는 말까지 나올 정도였기 때문입니다.

그렇기 떄문에 예산계획을 짤 때에는 조금은 그래도 넉넉하고 감당할 수 있을 정도로 주택구입 예산계획과 대출 계획을 철저하게 짜시기 바라겠습니다.

[같이 보면 좋은 글]

토스뱅크 마이너스통장 만들기 자격조건 한도 금리 정리

요즘 정부의 대출 규제로 시중은행의 마이너스통장의 한도도 많이 줄어들어 버렸습니다. 카카오뱅크도 올해 연말까지는 마이너스통장 대출 상품을 아예 안판다고 잠정 중단한 가운데 토스뱅크

realestate-asset.tistory.com

'부동산정보' 카테고리의 다른 글

| 무직자 전세자금대출 가능한곳 4가지 조건 비교 (0) | 2021.11.06 |

|---|---|

| 중도금 대출 규제 3가지 정리 (0) | 2021.11.01 |

| 중도금대출 주택담보대출 전환 방법과 시기 한도정리 (0) | 2021.10.26 |

| 공공임대 입주자격 분양전환 알아보기 (0) | 2021.10.20 |

| 국민임대주택 입주자격 및 신청방법 (0) | 2021.10.19 |